Подписывайтесь на канал Александр Борских на YouTube, чтобы не пропускать новые видео!

Отложенные приказы – лишь инструмент, они не заменяют полноценную Форекс-стратегию. Если вы все еще в поиске рабочей системы, то записывайтесь ко мне на бесплатную консультацию. Разберём ваши ошибки и определимся с путём развития. Заполняйте форму ниже.

Как работают отложенные приказы

При торговле по рынку трейдер заключает сделку по текущей цене. Если инструмент ликвидный, то позиция открывается практически мгновенно.

Если трейдер использует отложенный ордер, то задается некий уровень, сделка будет заключена только при условии его достижения. В МетаТрейдер4 выделяют 4 вида приказов такого типа:

- Buy Stop. Отложенный ордер на покупку выставляется над рыночной ценой. Используется, например, при необходимости покупок после пробоя сопротивления;

- Buy Limit. Лимитный приказ выносится под рыночную цену. Один из сценариев использования – покупки при откате после пробоя сопротивления. Также может применяться при тестировании поддержки.

Тот же принцип работает в случае с короткими позициями:

- Sell Stop. Отложенный ордер на продажу, хороший вариант для продаж после пробоя поддержки;

- Sell Limit. Лимитный приказ на продажу, располагается над рыночной ценой. Возможные сценарии применения – ожидающийся отбой от сопротивления, продажи после закрепления под пробитой поддержкой.

Это экономит массу времени и позволяет не упускать точки входа. В примере ниже с момента пробоя уровня сопротивления до его ретеста прошло больше суток. К тому же ретест пришелся на дневное время. Днем трейдер мог быть занят на основной работе и упустить эту точку входа. Отложенный ордер на покупку решил эту проблему.

Информация о лимитных приказах хранится не на ПК трейдера, а на серверах брокера. Это значит, что даже при выключенном терминале сделки будут заключены.

В МТ5 разработчики добавили еще более гибкий тип ордеров – Buy/Sell Stop Limit. В них нужно указывать уже 2 цены, что позволяет еще более тонко настраивать условия срабатывания отложенного приказа.

Правило Сейфа в трейдинге

Это правило нацелено на снижение риска и максимально быстрый перевод сделки в статус безрисковой. Для начала разберем ситуацию без Сейфа в торговле:

- открывается сделка на продажу, в примере использован стандартный разворотный паттерн стратегии Снайпер. Позиция открывалась после закрепления под основанием М-образной фигуры. Здесь можно было использовать отложенный ордер или входить по рыночной цене, дождавшись ретеста пробитой поддержки;

- выставляется фиксированный тейк-профит и стоп-лосс. Стоп выносится за High паттерна, тейк – на ближайший уровень;

- далее трейдер переходит в категорию наблюдателей и ждет, куда пойдет цена.

Этот подход работает, но трейдер берет на себя излишний риск. График может пройти 70-80% расстояния до тейк-профита, развернуться и дойти до стоп-лосса. В итоге вместо хотя бы части прибыли получен убыток.

Правило Сейфа решает эту проблему:

- рабочий объем делится на 2 равные части. Если торговали объемом 1 лот, то при формировании точки входа одновременно заключается 2 сделки по 0,5 лота. Здесь также можно использовать отложенный ордер – разместите 2 таких приказа на одном уровне, у них будут отличаться лишь тейк-профиты;

- стоп для обеих сделок выставляется по тому же принципу, что и без правила Сейфа;

- по одной из сделок тейк-профит устанавливается на расстоянии, равном стоп-лоссу. По оставшейся позиции ТР выставляется по прежней логике.

Второй тейк-профит может быть равен 3 х SL или размещаться на ближайшем потенциале цены. Под потенциалом понимается зона, которой скорее всего достигнет график. Это может быть, например, уровень поддержки или сопротивления.

После срабатывания первого ТР оставшийся в рынке объем будет безрисковым. Даже если по второй половине сработает стоп-лосс, то суммарный результат будет равен нулю.

Установка отложенного приказа, преимущество лимитных ордеров

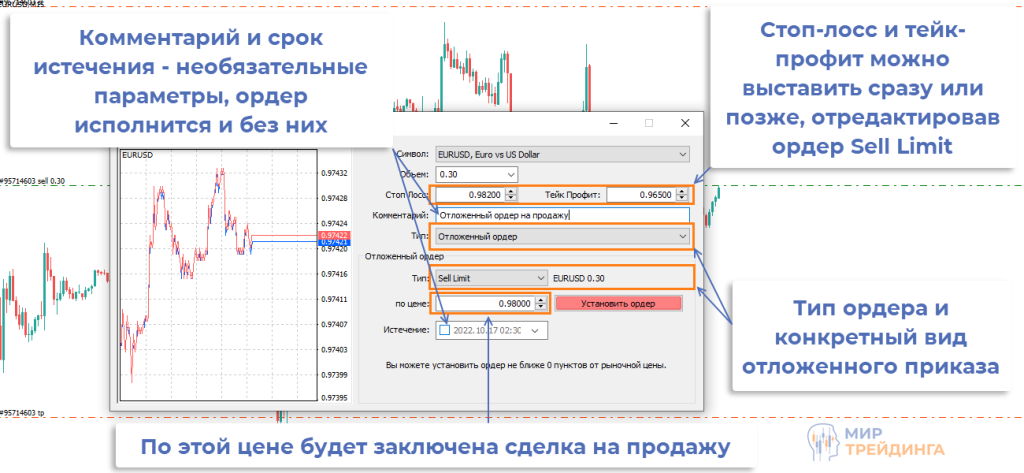

Для сравнения разберем ситуацию, в которой трейдер не хочет упускать точку входа на продажу, но вынужден отойти от терминала до появления четкого сигнала. Сценарий предполагает продажу от сопротивления на 0,9800 с перспективой движения EURUSD к поддержке на 0,9650.

Если отложенный ордер не используется, но трейдер уверен в снижении пары к 0,9650:

- трейдер вынужден продавать еще до достижения сопротивления на 0,9800. В примере сделка открыта по цене 0,9743, ТР размещен на 0,9650;

- стоп вынесен за сопротивление на отметку 0,9815.

Тейк относится к стопу как 1,29 к 1. Формально риск окупается, но соотношение не лучшее.

Если используется отложенный ордер:

- в окне «Ордер» выбирается соответствующий тип приказа и конкретный вид ордера. Там же задается цена исполнения, тейк, стоп, в будущем эти параметры можно будет отредактировать;

- Sell Limit позволяет не продавать по рынку, а создать условие – продажа будет выполнена автоматически при достижении уровня 0,9800;

- стоп-лосс выставлен на отметке 0,9820, а тейк-на том же уровне – 0,9650.

Желательно использовать правило Сейфа, поэтому оптимальный сценарий в примере – использование двух Sell Limit. Объем каждого равен 0,15 лота, ТР одного из них – на 0,9650, ТР – второго на отметке 0,9800 – 0,0020 (размер стопа) = 0,9780.

Если Sell Limit сработает, то ТР будет превышать SL в 7,5 раз. Сравните с предыдущим примером, когда из-за досрочного входа в рынок ТР был всего в 1,29 раза лучше. Простой отложенный ордер позволил улучшить Risk/Reward на 481%.

Единственный недостаток этого подхода – риск того, что график пойдет в нужном направлении до срабатывания лимитного приказа. Но это не трагедия, при таком сценарии мы просто упустим точку входа с не лучшим Risk/Reward.

Несмотря на внешнюю привлекательность не рекомендую увлекаться этим типом ордеров. Их ключевой недостаток – отсутствие контроля над рыночной ситуацией. К моменту, когда график подойдет, например, к Бай Лимит условия могут измениться и сделка будет неактуальной. При ручной работе трейдер не будет входить в рынок, но у лимитного приказа нет интуиции и позиция будет открыта.

Силу уровней обязательно нужно учитывать при поиске точек входа и определении целей, чтобы реже попадать в ситуации, в которых цена идет против вашего прогноза. Для этого необходимо уметь правильно сочетать все элементы технического анализа. В нашем бесплатном курсе “Снайпер для начинающих” вы научитесь определять точки входа с точностью до 90%. Пройти данный курс можно, кликнув по баннеру ниже.