Управление рисками – лишь один из элементов успеха. Если хотите узнать об остальных нюансах, то переходите по ссылке ниже и получайте бесплатные материалы по стратегии “Снайпер”. Методичка дает понимание базовых вещей. Это выжимка того, что должен знать каждый начинающий трейдер.

Базовые принципы эффективного управления капиталом

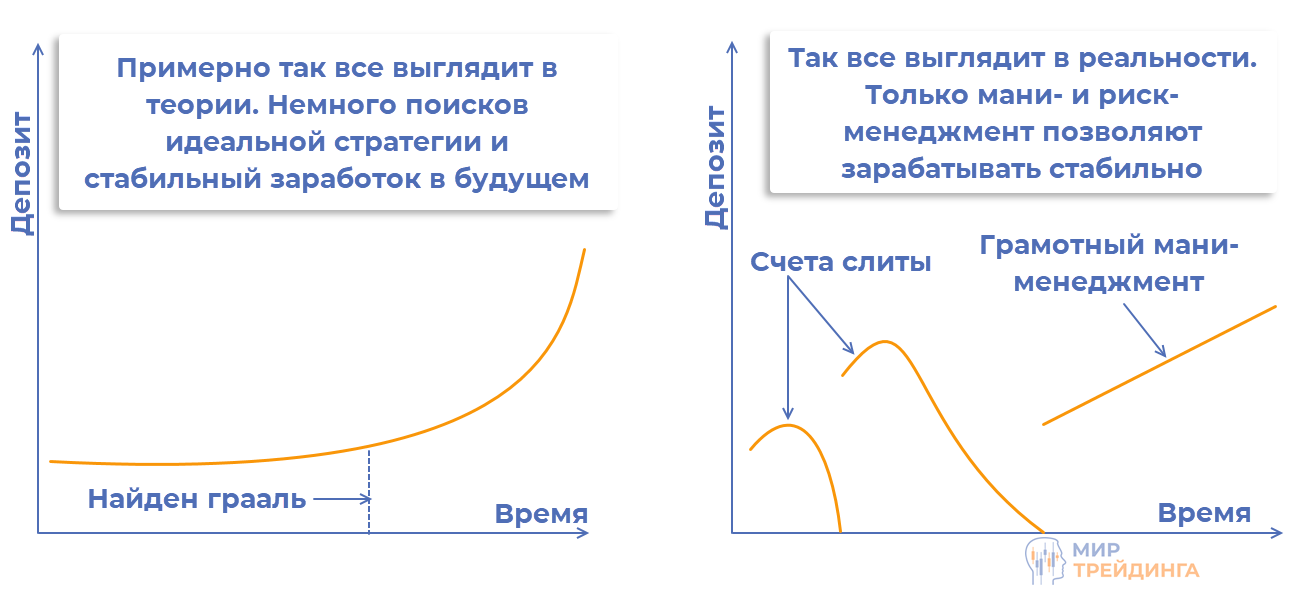

Мани-менеджмент криптовалют новичкам кажется бессмысленным набором слов. Скорее всего они слышали, что успех замыкается на треугольник переменных: четкая стратегия, самодисциплина и управление капиталом. Но все, что не связано непосредственно с заключением сделок, кажется лишним. Начинающим криптотрейдерам кажется, что депозит начнет расти сразу, и их обязательно обойдут стороной все неудачи.

Реальность отрезвляет. После 1-2 слитых депозитов трейдер приходит к тому, что нужно грамотно управлять своими средствами.

Мани-менеджмент

Мани-менеджмент Форекс — это совокупность правил, которые обеспечивают сохранность торгового капитала и ясность целей трейдинга.

Перед тем как начать торговать вам необходимо выбрать какую сумму выделить на депозит. Это не должны быть последние деньги. Выделите ту сумму, которая никак не повлияет на жизнь и вы готовы ее полностью потерять. Следующим шагом важно выбрать надежного и проверенного брокера. Ваши средства будут находиться на кошельке биржи. Если ваш аккаунт или базу данных брокера взломают, то депозит будет безвозвратно утерян.

Далее необходимо определить цели трейдинга:

-

Общая сумма прибыли, к которой вы стремитесь. Это долгосрочная цель, которую можно установить на год, два и выше.

-

Месячный процент прибыли с трейдинга, к которому вы стремитесь. Это может быть любой процент который вам комфортен. Обычно трейдеры устанавливают цель в 10-50% в месяц.

-

Процент от прибыли, который вы будете выводить/забирать из депозита. Вы можете выбрать удобную для себя стратегию фиксации прибыли. Рекомендуем выводить не весь профит, а оставлять часть в торговом капитале. Так вы сможете постепенно увеличивать ваш депозит и достигать более высоких финансовых целей.

Риск-менеджмент

Риск-менеджмент в трейдинге — это метод, с помощью которого трейдер создает определенные правила торговли и строго придерживается их. Риск-менеджмент позволяет грамотно распоряжаться депозитом на бирже, определить потенциальную прибыль или убыток. Разберем каждый из пунктов управления рисков по порядку.

Депозит на сделку

Первое, что необходимо сделать, это рассчитать депозит на сделку и процент максимальной загрузки торгового капитала. Депозит на сделку — это та сумма от капитала, которой рискует трейдер во время сделки. Обычно выделяют до 5% от депозита. То есть, если ваш капитал составляет $1000 и вы установили 3% на сделку, то нельзя открывать позицию более чем на $30.

Определите максимальную загрузку для вашего депозита. Это процент от капитала, который находится в сделках. Это поможет ограничить потенциальные потери. А в случае убытка вы не потеряете слишком много и будет возможность пересмотреть стратегию торговли. Обычно трейдеры не загружают капитал более чем на 35-40%. Например, если у вас торговый капитал $1000, ограничение 5% на сделку и максимальная загрузка 30%, то у вас может быть открыто максимум 4 сделки по $50 в одно время. Главное выбрать удобный для себя процент ограничения. Если вы чувствуете себя некомфортно, когда в сделках 30% от депозита, то необходимо его уменьшить.

Соотношение риск/прибыль

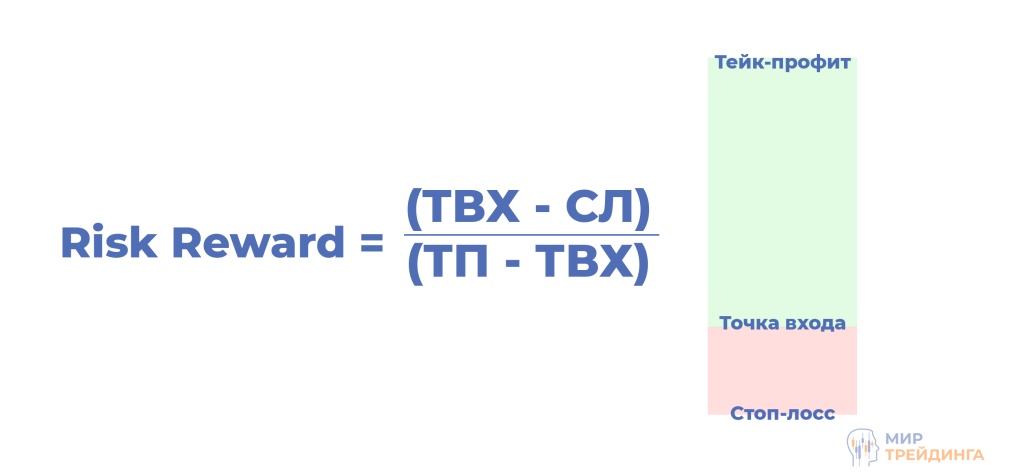

При торговле риски нельзя исключить на 100%. Трейдинг не может быть безрисковым. Задача трейдера — брать в работу только те сигналы, по которым прибыль окупает потенциальные потери. Ведь если в сделке $100, а открывалась она ради прибыли в $10 — это неоправданный риск. Ради профита в $10 был риск потерять $100. Чтобы избежать подобных позиций, вводится такое понятие, как соотношение риска к прибыли. Значение 1 к 2 говорит о том, что при риске потери $1 мы можем заработать $2 и так далее. Эффективное соотношение риска к прибыли должно быть не менее 1 к 2 (0,5).

Расчет соотношения риск/прибыль производится по формуле:

ТВХ — точка входа в позицию, СЛ — Стоп-лосс, ТП — Тейк-профит

Необходимо ограничивать потенциальный убыток стоп-лосс ордером или торговать в режиме изолированной маржи, которая позволит выделить определенную сумму от депозита для каждой из сделок отдельно. Если вы торгуете в режиме кросс-маржи, где для сделки может быть задействован весь депозит на счете в качестве залога, то обязательно ставьте стоп-лосс.

Важно ставить стоп-лосс ордер на том уровне, где вход в позицию не имеет смысла. Нельзя делать незапланированные доливы маржи в сделку, отодвигая стоп-лосс дальше. Если ордер сработал, значит он ограничил вас от дополнительных потерь. Например, на ценовом графике свечной паттерн пинбар. Он указывает на разворот и смену тренда. Можно открыть короткую позицию, и установить стоп-лосс над максимумом паттерна. Если стоимость актива поднимется выше максимума пинбара то паттерн окажется ложным, а значит нет смысла отрабатывать ложную фигуру.

Не быть съеденным акулами и пираньями

Эти термины использовал небезызвестный трейдер, эксперт, консультант и один из мировых авторитетов в области биржевой торговли Александр Элдер. В одном из своих трудов он описывал ситуацию с неопытным трейдером и риском на сделку порядка 30%. Несколько крупных позиций, закрытых по стопу, приведет к сливу всего капитала. Эту ситуацию он называл «быть съеденным акулой» – оригинальное и, что самое главное, меткое название.

Есть и другая крайность – формально трейдер соблюдает риск-менеджмент, но не может вовремя остановиться. Он заключает сделки с адекватным объемом, но попадает в состояние тильта и выстраивает длинную серию убыточных сделок.

Пираньи поедают жертву, откусывая маленькие кусочки. Точно по той же схеме исчезает и депозит трейдера. Каждая убыточная сделка уменьшает его на небольшую сумму, проблема в том, что таких позиций много.

Как рассчитать потенциальные потери и прибыль на бирже

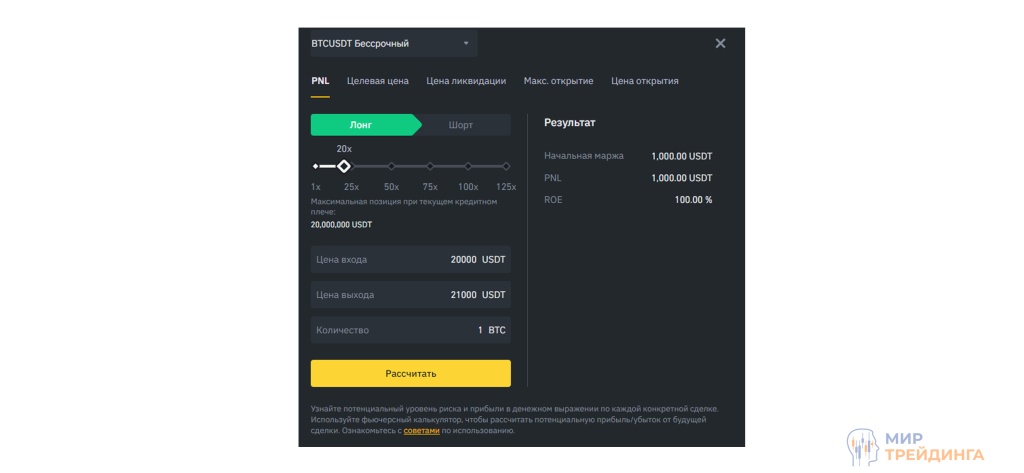

Перед тем как открыть позицию вы можете рассчитать потенциальный доход и убыток. Делать это вручную достаточно долго, но на всех биржах доступен калькулятор. С его помощью возможно рассчитать возможную прибыль позиции, убыток, уровень фиксации прибыли и среднюю точку входа для нескольких позиций вместе. Рассмотрим калькулятор на бирже Binance:

Перейдите на Binance и откройте нужную торговую пару. В меню справа нужно нажать на небольшой значок калькулятора.

-

Вкладка “PNL”. Выберите лонг или шорт и укажите кредитное плечо. Впишите сумму сделки, точку входа и укажите уровень закрытия сделки. В правой части окна можно увидеть убыток/прибыль позиции и сумму начальной маржи.

-

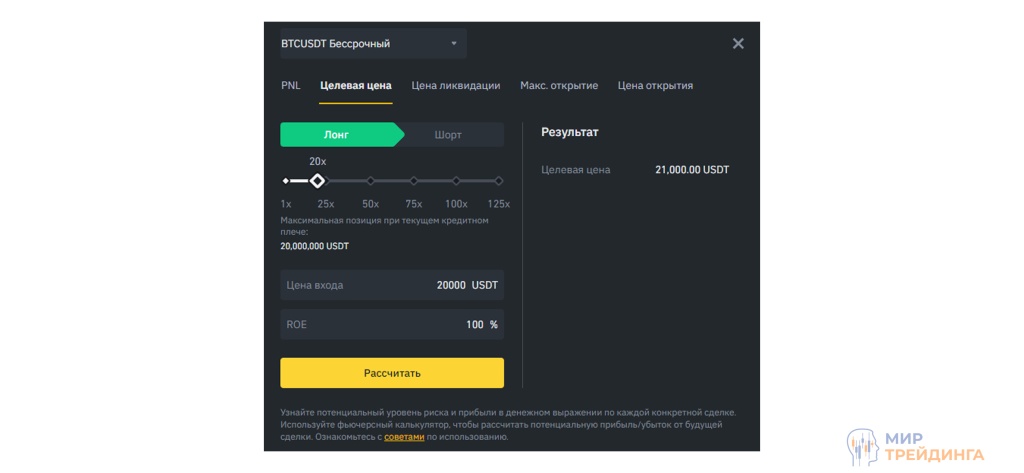

Вкладка “Целевая цена”. Впишите цену входа в сделку и укажите процент прибыли/убытка по ней. В правой части окна будет показан уровень, который достигнет цена при указанном вами проценте прибыли или убытка. Это можно использовать для расчета стоп-лосс или тейк-профит ордеров.

-

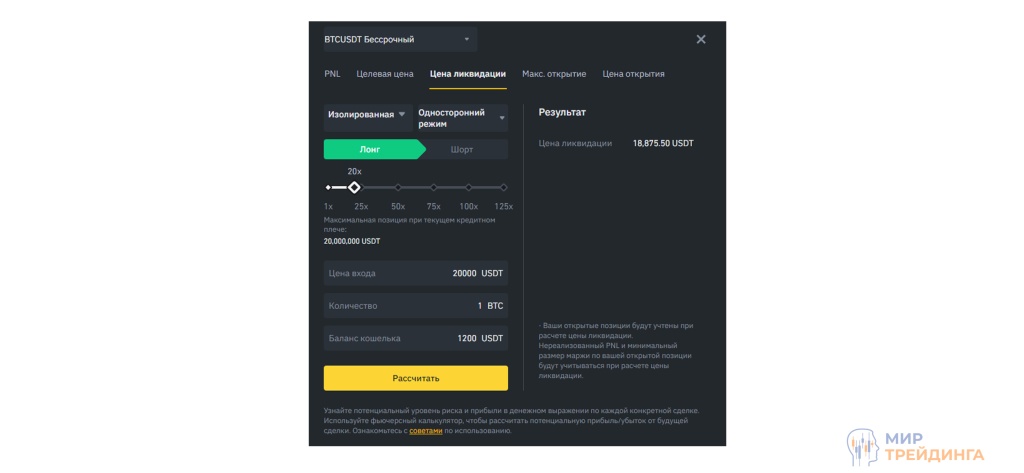

Вкладка “Цена ликвидации”. Выберите режим торговли, укажите точку входа в сделку и баланс торгового депозита. В правой части окна вы увидите ценовой уровень, при котором ваша позиция будет ликвидирована.

-

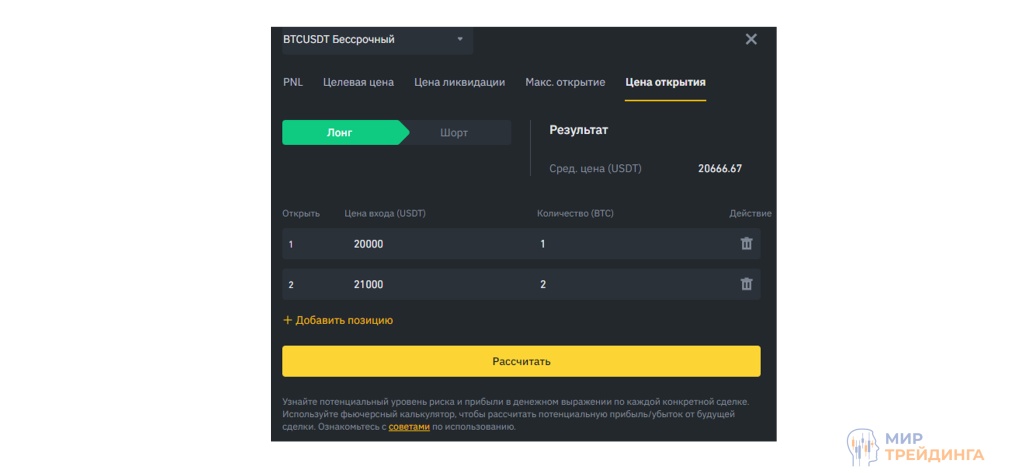

Вкладка “Цена открытия”. Добавьте необходимое количество ордеров на открытие, укажите в каждом цену и сумму сделки. Вкладка покажет среднюю цену входа для всех ордеров. Это может помочь при усреднении позиции, если вы хотите установить несколько “доливов”.

Отличия риск-менеджмент и мани-менеджмент

Риск-менеджмент и мани-менеджмент в трейдинге имеют практически одинаковое предназначение — ограничить риск финансовой потери трейдера. Мани-менеджмент отвечает за безопасное хранение средств, правильное распределение капитала и долгосрочные цели. Риск-менеджмент предназначен для более локальных и повседневных вещей в трейдинге (расчет риска для каждой позиции и прочее).

Значимость менеджмента в трейдинге

В любом бизнесе необходимы точные расчеты и организованность. К трейдингу нужно относиться точно так же. Для каждого участника рынка Форекс торговля является своим личным бизнесом. Каждый рассчитывает сумму затрат на сделки, потенциальные риски, график работы, правила и прочее. Рассмотрим ключевые преимущества риск- и мани-менеджмента.

Ограничение убытка

РМ и ММ позволяют грамотно управлять капиталом и ограничить потенциальный убыток. Если на рынке случаются неожиданные ценовые изменения, то менеджмент поможет сохранить большую часть капитала. Трейдер может подобрать подходящие рыночные условия для торговли и осознанно установить стоп-лосс и тейк-профит ордера.

Системность торговли

Менеджмент в трейдинге упрощает процесс торговли и делает его понятнее. Необходимо выбрать долгосрочную цель торговли и небольшими шагами приближаться к ней. Установите для себя правила и ограничения в вашей торговой стратегии, которые ни при каких обстоятельствах нельзя нарушить. Например, сделать паузу в торговле после определенного процента прибыли/убытка, не торговать при наличии определенных рыночных условий, не торговать по чужим сигналам и множество других правил, которые вы можете создать для комфортного и прибыльного трейдинга.

Рекомендуем вести полный учет сделок, завести дневник трейдера. В таблице учета вы можете собирать личную статистику вашей торговли, сумма прибыли, количество прибыльных позиций, процент прироста/убытка капитала за определенный срок и прочее. А в дневник записывать и разбирать каждую сделку, включая убыточные. В дневнике можно описывать причины открытия/закрытия позиции. Это поможет избавить себя от лишних действий на рынке, найти свою стратегию и систематизировать торговлю.

Торгуйте ограниченное количество времени, сделайте удобный график работы для себя. Как и в любой другой работе, чтобы она была эффективна необходимо разграничивать процесс работы и отдыха. В трейдинге применимы те же правила. Не торгуйте целыми днями, выделите несколько часов в день на анализ рынка и торговлю.

Контроль над эмоциями

Исходя из вышеперечисленных плюсов риск- и мани-менеджмента, трейдер может контролировать эмоции. Благодаря строгой торговой системе и учету вы ограничите себя от ряда ненужных сделок и действий на рынке. Если вы чувствуете нестабильное эмоциональное состояние, лучшим решением будет сделать перерыв в торговле. Важно сохранить трезвый ум и не нарушать свою торговую систему.

Стратегия риск/мани-менеджмента

Существует распространенная стратегия РМ, суть которой не превышать просадки депозита выше чем на 25%. Если ваш торговый капитал терпит убыток в 25%, лучше сделать паузу в трейдинге для того чтобы избавиться от эмоций и пересмотреть торговую стратегию. Во время отдыха можно изучить дневник убыточных позиций и сделать работу над ошибками. Понять почему стратегия была неэффективна.

Чтобы правило мани-менеджмента в 25% было действенно, рекомендуем не загружать депозит более чем на 15-20% и придерживаться более консервативного метода торговли. На сделку лучше выделить до 3% от торгового капитала. Данная стратегия по управлению рисками будет эффективна на любых рынках и с любыми активами (бинарные опционы, форекс или криптовалюта). Используйте математику. Протестируйте стратегию, оцените винрейт и на основе этого установите лимит по минимальному Risk Reward. Это неплохой фильтр для отсеивания сигналов с низким потенциалом.

Финансовые риски в торговле не могут быть исключены на 100%, риск мани-менеджмент позволяет их свести к минимуму. Но правила менеджмента созданы не только для сокращения убытка. Они помогают создать стабильную торговую систему и развивают стратегическое мышление у трейдера. Важно понимать, что помимо РМ и ММ для прибыльной торговли необходимо обладать хорошими знаниями о рынке, понимать как находить и строить ключевые уровни на ценовом графике.

Если вы являетесь новичком в мире трейдинга, рекомендуем изучить методичку по ТС "Снайпер". Опытные трейдеры дадут всю необходимую информацию, чтобы начать торговать и зарабатывать свои первый деньги.